В каких случаях удерживается НДФЛ с выходного пособия при сокращении?

При увольнении с рабочего места, многие задумываются, удерживается ли при сокращении НДФЛ с выходного пособия. Перед уходом желательно разобраться, что это за налог, и как он высчитывается.

Особенности начисления НДФЛ

Налог на доходы физических лиц – это сумма, которая высчитывается с любого дохода физических лиц резидентов и нерезидентов РФ.

Зная особенности налогового кодекса, можно точно рассчитать, какую выплату ждать от работодателя.

В каких случаях не начисляется НДФЛ?

Налогообложение за выходное пособие не производится в следующих ситуациях:

- Закрытие организации.

- Сокращение служащих.

- Призыв сотрудника на военную службу.

- Трудовой договор изменен руководителем, и не устраивает служащего.

- Доказанное нарушение прав работника.

Подтверждение можно найти в статье 178 ТК. Могут присутствовать дополнительные условия, прописанные работодателем в трудовом договоре.

Когда начисляется НДФЛ?

Налоги высчитываются с выходного пособия в таких случаях:

- Превышение суммы выплат 3-х месячного заработка служащего.

- Увольнение по соглашению обеих сторон.

Пособие не начисляется при увольнении работника организации по его собственному желанию. Больше информации здесь.

Сумма должна быть равна или превышать средний заработок бывшего сотрудника.

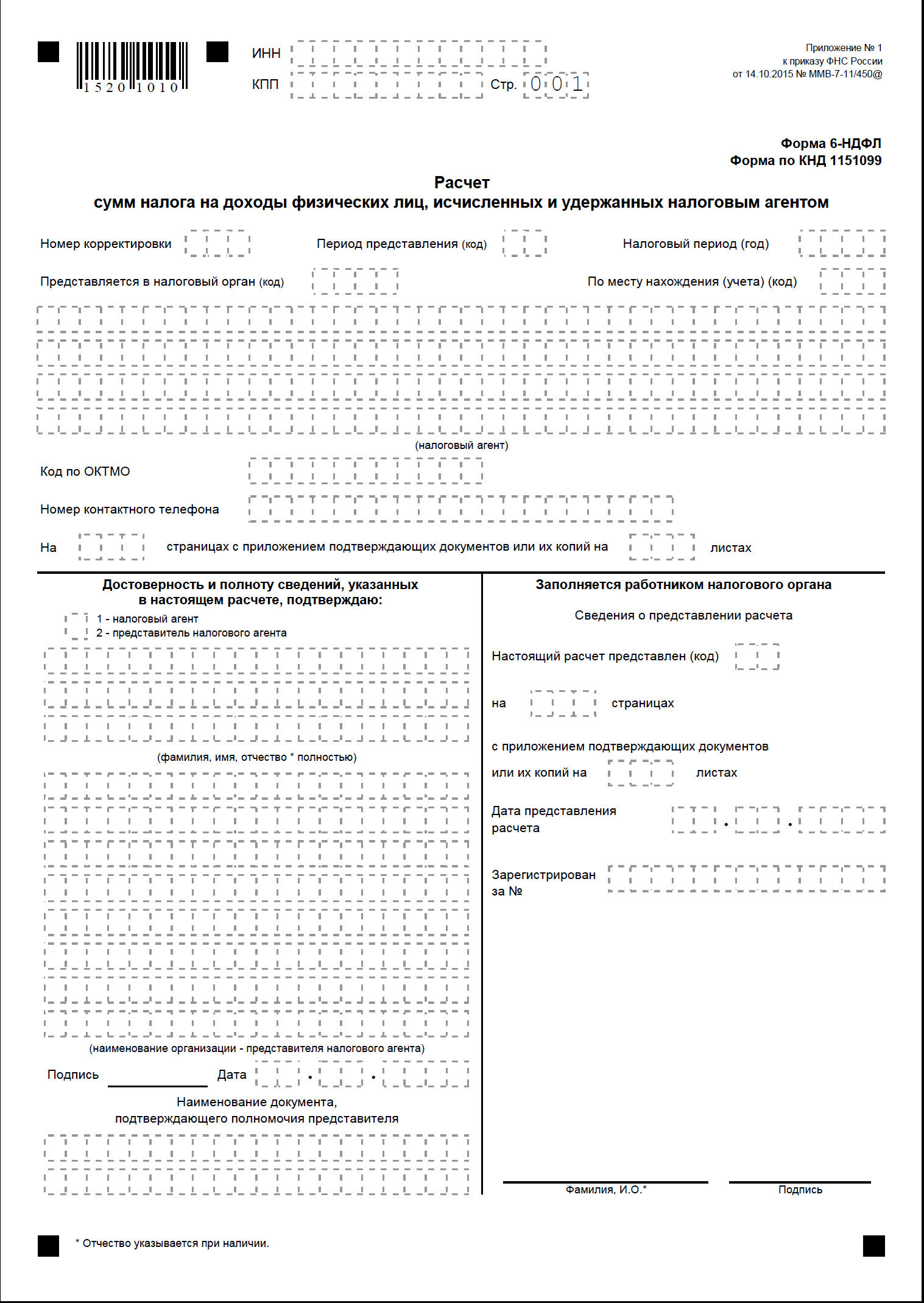

Что такое 6-НДФЛ?

6-НДФЛ является новой декларацией, появившейся в 2018 году. В ней работодатель отражает финансовые отчеты о своих работниках.

Выходное пособие, а также выплаты за 2 месяца без работы, не отражаются в 6-НДФЛ. Если сумма превышает допустимый размер, указывается только этот факт.

Размер заработной платы отражается в 1-ом разделе, где указывается сумма дохода. Вписывается количество лиц, работающих в организации. Декларация может подаваться за квартал или за год.

Если в бланке для заполнения цифрами присутствуют такие платежи, которые не проводятся организацией, там следует поставить 0. Когда документ написан, следует пронумеровать страницы следующим образом: 001, 004 и так далее.

Как рассчитать налог при увольнении?

Формула, по которой можно рассчитать НДФЛ при сокращении: от полной суммы зарплаты за последний месяц нужно высчитать необлагаемые налогом доходы и умножить на налоговую ставку. Полученную сумму требуется округлить. При последней цифре до пяти – в меньшую сторону, если число больше, то к большему значению.

Следует учесть такие нюансы:

- Нужно учитывать только трудовые дни, не принимая во внимание выходные и праздники.

- Социальные выплаты и премии не учитываются.

Кроме того, тип оплаты труда не влияет на расчет налогов.

Удерживается ли НДФЛ с выходного пособия при сокращении сотрудников?

Многих людей интересует, удерживается ли подоходный налог при увольнении служащих. НДФЛ не начисляется на компенсации, в том числе и выходное пособие. У нас уже есть статья об этом.

Также служащий может получить следующие денежные средства, которые не будут облагаться НДФЛ:

- Вся заработная плата до сокращения.

- Компенсация за неиспользованный отпуск. Полагается только тогда, когда стаж работника на конкретном предприятии превышает полгода.

- Компенсация полагается, если сотрудника не уведомили о сокращении в положенный срок.

- Возможны премии за хорошую работу или иные заслуги.

Помимо этого, бывший работник организации имеет право получать выходное пособие еще два месяца после ухода. Это возможно только в том случае, если служащий не нашел новую работу и стоит на учете биржи труда. Эти выплаты не облагаются налогом и положены после истечения двух месяцев.

Стаж после увольнения должен насчитываться еще в срок 12 месяцев даже если служащий остается безработным.

Для справки! НДФЛ при увольнении не насчитывается только тогда, если выплаты по компенсациям составляют сумму, которая меньше трех зарплат сотрудника. В случае превышения, лишние деньги облагаются налогом.

Налог на доходы физических лиц начисляется на выходное пособие, если руководителем доказан факт нарушения служащим трудовой дисциплины. Остальные денежные выплаты с места работы так же будут облагаться НДФЛ.

Как происходит расчет?

Заработная плата и выходное пособие не подлежат вычету страховых взносов при увольнении. Все компенсационные выплаты, должны быть начислены работнику до ухода в период от даты уведомления служащего и до его увольнения. Деньги должны быть выплачены в день расчета.

Нюанс! За два месяца до ухода сотрудника должны уведомить в письменном виде.

Исключением является компенсация за отпуск, если он неиспользованный, на которую насчитываются страховые взносы.

Они направляются в несколько типов фондов:

- медицинский;

- социальный;

- пенсионный.

Страховые взносы высчитываются работодателем и перечисляются в налоговую инспекцию. Данные хранятся в бухгалтерии для отчетности и могут пригодиться в случае разбирательств между организацией и бывшим работником.

При расчете суммы выплат нужно быть внимательным. Если работодатель начислит не все деньги, ему грозит ответственность по пункту 9 статьи 134 КЗоТ РФ. Возможна уголовная ответственность и лишение свободы до 3-х лет.