Как и куда в 2019 году выгоднее всего вложить миллион рублей с учетом срочности, ликвидности и доходности

Инвестирование — единственно верный способ заставить деньги работать. Имея даже миллион рублей, вполне вероятно получать пассивный доход и регулярно увеличивать его при условии соблюдения правил безопасного вложения средств. Существует множество вариантов, куда можно вложить миллион.

Почему свободные средства в рублях лучше инвестировать, а не хранить

Владельцы сбережений в рублях предпочитают не хранить деньги, а вкладывать их. Ключевые причины — девальвация национальной валюты и неустойчивая ситуация на нефтегазовом рынке, влияющие на стоимость рубля. В таких условиях необходимость рационального распоряжения деньгами и их прибыльного инвестирования очевидна.

Несколько лет назад экономика России уверенно росла, отечественных и зарубежных инвесторов интересовала недвижимость. Сейчас стоимость квадратного метра упала во всех городах РФ и даже в Москве, где вкладчики хоть и покупают жилье и коммерческие помещения, но делают это очень осторожно.

Директор по работе с клиентами управляющей компании «Промсвязь» Павел Васильев утверждает, что роста стоимости отечественного жилья можно не ждать в ближайшие несколько лет, а поэтому заработать в 2019 году на недвижимости, скорее всего, не получится. Такая форма инвестирования может быть только долгосрочной, до заметного положительного изменения ситуации на рынке.

Несмотря на застой отечественного рынка недвижимости, россиянам доступны экзотические инвестиции в произведения искусства, предметы старины, акции зарубежных компаний и многое другое. Но при наличии всего миллиона рублей вариантов инвестирования не слишком много, особенно если учитывать падение курса рубля и разницу курсов с иностранными валютами, такими как евро и доллар США. Потенциальным вкладчикам нужно учитывать степень прибыльность инвестиций и возможные риски.

Высоко- и низкорисковые инвестиции

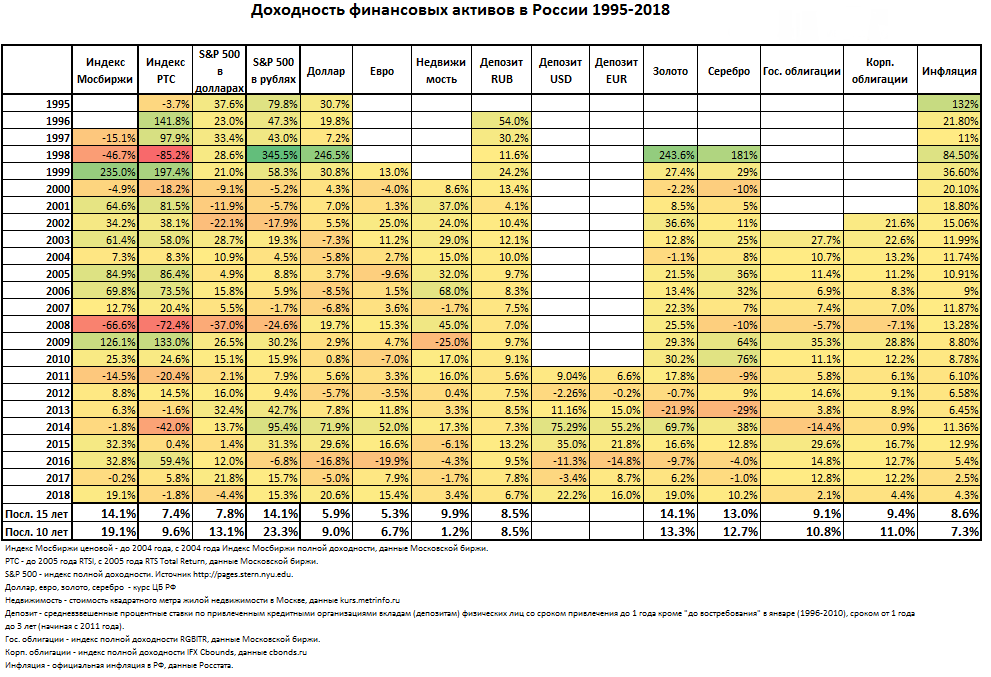

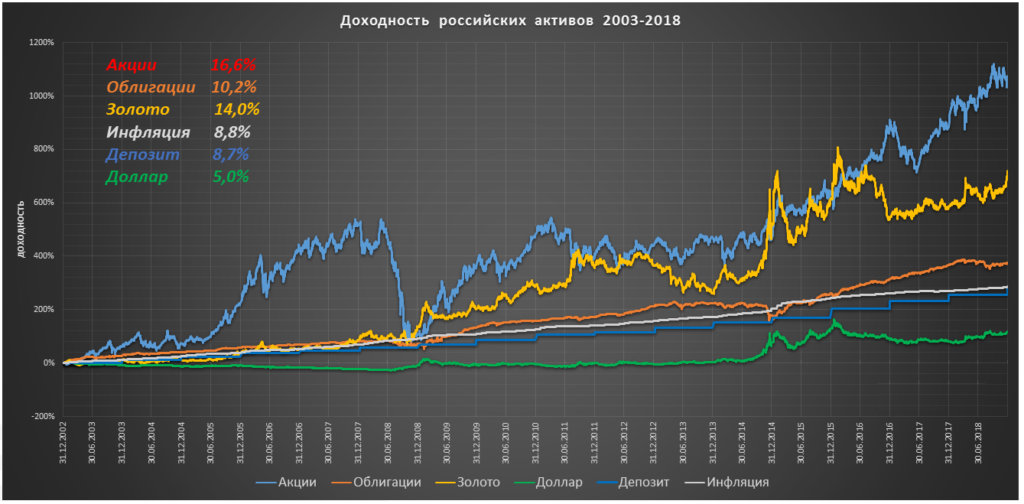

Прежде чем вложить миллион в какие-либо активы, нужно внимательно проанализировать их потенциальную доходность. Например, если речь идет о приобретении недвижимости, то необходимо изучить перспективы развития района, в котором она расположена, соседство промышленных предприятий, наличие инфраструктуры и другие факторы. Приобретая акции, придется внимательно проанализировать темпы развития компании и отрасли, в которой она работает, оценить спрос на услуги и уровень инфляции.

Анализ прибыльности и рисков — рутинный процесс, необходимый для исключения убыточных или неэффективных инвестиций.

Низкорисковые инвестиции — хороший вариант вложения денег на долгосрочную перспективу. Их недостатком является невысокая прибыльность, поэтому важно выбрать подходящий тип капиталовложений. Для инвесторов, не боящихся рисковать, есть множество вариантов вложить деньги и получить прибыль в краткосрочной перспективе.

Как распорядиться миллионом рублей

По срочности инвестиции могут быть:

- краткосрочными — до 12 месяцев;

- среднесрочными — от 1 до 5 лет;

- долгосрочными — от 5 лет.

Занимаясь инвестированием в России, можно следовать определенной тенденции, согласно которой большинство предпочитает первый тип, стремясь к получению прибыли в кратчайшие сроки. Однако на практике долгосрочные инвестиции дают лучшие результаты, но требуют основательного подхода и глубокого анализа выбранной ниши рынка.

Депозиты

Целесообразно иметь депозит независимо от того, есть готовые инвестиционные планы или просто хочется чувствовать финансовую защищенность. Депозитный счет станет неплохим вложением на краткосрочную и среднесрочную перспективу.

Сберегательный счет

Классические сберегательные счета предполагают свободный доступ владельца к деньгам и их изъятие в любой момент для оплаты чеком, дебетовой картой или электронным переводом. Годовая процентная ставка варьируется в зависимости от срока действия вклада, его размера и условия размещения, и составляет в среднем от 6 до 8% годовых на минимальный остаток на счете. Наиболее низкую ставку имеют счета «до востребования» и пополняемые вклады, так как банк вынужден держать резервную сумму на случай необходимости выдать ее клиенту.

Срочный вклад

Имеет срок размещения от нескольких месяцев до нескольких лет. Из-за срочности банком предлагаются более высокие проценты, чем можно получить по сберегательным вкладам. Но инвестор не может частично снять деньги или дополнить сумму вклада до окончания срока хранения. Средняя величина процентов по срочному депозиту в российских банках составляет 3-6%, при этом сумма вклада начинается от 30 000 рублей. Более выгодные предложения можно найти в региональных банках.

Например, «Уральский банк реконструкции и развития» предлагает 7,5–8,5% за вклад от 10 000 рублей, тогда как ВТБ готов предложить только до 7,15% годовых. Но стоит учитывать, что риск банкротства крупного банка в разы ниже, чем регионального.

Валютные вклады

Чтобы инвестировать миллион рублей в валюту, необходимо знание финансового рынка и умение ориентироваться в быстроменяющихся условиях. Валютный вклад носит краткосрочный характер – 3-6 месяцев. Наиболее популярными валютами для покупки остаются:

- американский доллар

- евро

- фунт стерлингов

- иена

- юань.

Главный нюанс инвестирования в валюту — сложность прогнозирования рынка. Но в 2019 можно с уверенностью сказать, что выгоднее хранить сбережения в долларах США, чем в рублях, учитывая падение стоимости российской валюты по отношению к американской и высокий уровень инфляции, опережающий среднемировой.

Акции, облигации

Облигации являются долгами, а акции – долями собственности в компании. Когда компания нуждается в инвестициях, она выпускает для публичного размещения ограниченное количество акций, предполагающих владение некоторой ее долей. Инвесторы могут торговать своими акциями на фондовом рынке или продавать их другим лицам, чтобы получить прибыль в любой момент.

Собственность акционера определяется количеством акций, которые он имеет по отношению ко всем размещенным ценным бумагам. Например, если компания выпускает 10 000 акций, а инвестор покупает 1 000 шт., он владеет 10% активов компании. Акции работают за счет номинальной доходности, которая выражает чистую прибыль или убытки от инвестиций. В среднем акции приносят около 10% прибыли ежегодно, по сравнению с 5-6% дохода от облигаций.

С учетом специфики фондового рынка, акции часто бывают рискованными в краткосрочной перспективе, но в долгосрочной их можно считать более ценным инструментом инвестирования, чем облигации. Но облигации часто приобретаются по фиксированным процентным ставкам и имеют низкую волатильность, что позволяет вкладчику стабильно получать прибыль в оговоренный срок. Кроме того, потенциальному инвестору нужно учитывать, что акции и облигации продаются по-разному.

Акции можно купить на разных мировых биржах. Например, в Соединенных Штатах они продаются на таких биржах, как Nasdaq, Нью-Йоркская фондовая биржа (NYSE) или Американская фондовая биржа (AMEX). Все эти рынки регулируются и контролируются Комиссией по ценным бумагам и биржам США. Облигации, с другой стороны, обычно не продаются на центральных биржах, а продаются с помощью внебиржевых сделок (OTC).

Эксперты советуют диверсифицировать свой портфель, то есть вложить и в акции, и в облигации, чтобы уравновесить краткосрочные и долгосрочные риски и прибыли.

Привилегированные акции

К таким финансовым инструментам относятся акции, обладающие специальными правами и персональными ограничениями. Их стоимость на 2-3% выше, чем у обычных акций, а продать их можно в любой момент и без штрафных санкций. Инвесторам нужно обратить внимание на акции с рейтингом АА или А+, присвоенным одним из авторитетных рейтинговых агентств Standard & Poor’s или Moody’s.

Прямые инвестиции

Прямое инвестирование предполагает вложение денежных средств в производство и получение дохода в будущем. В результате этого вкладчик получает долю не менее 10% в уставном капитале компании. Чтобы инвестиции были выгодными, требуется тщательный анализ рынка и выбор перспективных объектов из числа отечественных или зарубежных компаний.

Если уставный капитал компании превышает миллиард рублей, она является достаточно серьезным игроком на рынке и ее можно считать потенциально выгодной для инвестирования. Миллион рублей выгоднее всего использовать для среднесрочных и долгосрочных инвестиций на период от 3 до 10 лет, где прибыль может составить от 20% годовых и выше.

Золото, предметы искусства и антиквариат

Инвестиция в драгоценные металлы — долгосрочное вложение с гарантированным ростом стоимости. Золото можно покупать в виде слитков, монет и готовых изделий, но тогда важно выбирать товары известных брендов. Например, высоко ценятся золотые слитки Rand Refinery, C-Hafner и Valcambi, монеты Perth Mint и Münze Österreich. Государственный банк России тоже занимается выпуском золотых монет и слитков, а купить их можно в Сбербанке, «Альфа-Банке, Совкомбанке и других.

Вкладывать в ювелирные украшения не так выгодно, как покупать слитки золота, потому что они облагаются НДС в 23%. Кроме этого, нужно учитывать спрос на конкретный вид изделий и имя ювелира, который создал украшение. Ювелирные изделия могут быть формой инвестиций в долгосрочной перспективе, как и акции на золото, которые можно купить через брокеров.

Теоретически цена на золото не должна опускаться ниже стоимости ее добычи, потому что тогда добывающие компании начнут ограничивать добычу. Снижение предложения при некотором постоянном спросе со стороны ювелирной отрасли и технологической промышленности автоматически вернет цену золота на минимальный уровень согласно закону спроса и предложения.

В настоящее время есть признаки замедления темпов мировой экономики, а это значит, что многие инвесторы рассматривают варианты перемещения капитала в «безопасные активы», такие как драгоценные металлы. Это должно привести к росту цен на золото, как это было до последнего кризиса в 2009-2011 гг. Например, в начале 2000 года золото стоило около 300 $. То есть инвестор, вложивший в то время в драгметалл, сейчас бы получил доход в 313% (примерно 24% годовых).

С предметами искусства и антиквариатом ситуация немного иная. Их стоимость меняется независимо от происходящего на финансовых рынках и регулируется внутренним арт-рынком, цены на котором устанавливают авторитетные аукционные дома, коллекционеры, галеристы. При желании инвестировать в активы этого типа стоит обратиться к арт-дилеру, который подскажет, на каких художников будут расти цены, какие предметы старины подорожают в краткосрочной и долгосрочной перспективе.

Недвижимость и земля

Вложение в недвижимость остается популярным на протяжении многих лет, потому что такая форма инвестирования генерирует непрерывный финансовый поток в форме дохода от аренды или прирост капитала в виде прибыли от продажи. В отличие от валютных вкладов или активов в драгоценных металлах, недвижимость не требует постоянного мониторинга финансовых изменений, потому что рынок недвижимости не так волатилен, как фондовый.

Вкладывать в недвижимость выгодно еще и потому, что спрос на нее есть практически всегда, особенно это касается аренды объектов. Покупая недвижимость для последующей сдачи внаем, стоит учитывать расходы, связанные с ней, – коммунальные услуги, ремонт, зарплата администратора, страхование, налоги на имущество и другие.

При покупке квартиры для быстрой перепродажи решающее значение имеет именно скорость последующей сделки. Этот метод инвестирования в недвижимость предполагает приобретение по цене ниже рыночной и перепродажи по более высокой. Стоимость квадратных метров повышается чаще всего блапгодаря ремонту или переоборудованию пространства под конкретные задачи, например, студию для съемок или офис.

Рентабельность инвестиций зависит от многих факторов, в том числе от цены сделки и суммы аренды на недвижимость или землю. Владелец квартиры в Москве в среднем за год получает 4-6% ее стоимости. Но столица даже не входит в топ-10 городов по доходности от аренды жилья и коммерческой недвижимости.

| Город | Аренда, руб./мес. | Цена квартиры, руб. | Доходность | Окупаемость, лет |

| Екатеринбург | 21 666 | 3 273 852 | 7,9% | 12,6 |

| Кемерово | 13 883 | 2 124 894 | 7,8% | 12,8 |

| Сочи | 35 432 | 5 438 638 | 7,8% | 12,8 |

| Магнитогорск | 9550 | 1 466 521 | 7,8% | 12,8 |

| Комсомольск-на-Амуре | 13 459 | 2 069 067 | 7,8% | 12,8 |

| Ульяновск | 13 712 | 2 159 556 | 7,6% | 13,1 |

| Томск | 13 127 | 2 080 142 | 7,6% | 13,2 |

| Махачкала | 11 770 | 1 866 860 | 7,6% | 13,2 |

| Саратов | 13 970 | 2 242 161 | 7,5% | 13,4 |

| Смоленск | 13 660 | 2 196 734 | 7,5% | 13,4 |

ПИФы и доверительное управление

Коллективное инвестирование в России имеет около десятка направлений, в числе которых:

- ценные бумаги:

- отраслевые и индексные фонды;

- фонды недвижимости;

- товарный рынок и другие.

Наличие вклада в паевом инвестиционном фонде (ПИФ) позволяет инвестору получать прибыль в размере 15-25%. По степени защищенности ПИФы приравниваются к депозитным вкладам и имеют невысокий порог входа – от 1000 рублей. Управлением вкладов занимаются профессиональные аналитики и менеджеры. Они следят за рыночными событиями, анализируют финансовое состояние эмитентов, чьи ценные бумаги принадлежат фонду, ситуацию на экономическом и финансовом рынке в стране и мире.

При выборе ПИФа стоит обратить внимание на то, инвестирует он средства в конкретном регионе или по всему миру и какие имеет правила распределения средств инвесторов – разделение инвестиционного портфеля между различными финансовыми инструментами или их отбор для вложения в рамках каждой группы активов.

Недостаток инвестирования в ПИФы – комиссии. Фонды взимают несколько их видов, главной из которых является плата за управление. Размер колеблется от 0,2 до 5%. Другой тип комиссии — плата за приобретение паев фонда, которая составляет 1-2%. Кроме этого, прибыль, полученная инвестиционными фондами, облагается налогом в размере 19%. Но есть и плюс – это единый налог. Когда инвестор выводит деньги из фонда, ему не нужно беспокоиться о заполнении кипы налоговых документов – за него это сделают специалисты ПИФа.

Решая инвестировать в паевые фонды, нужно понимать, что команда аналитиков и менеджеров ПИФа тоже может ошибаться в своих прогнозах относительно поведения на рынке тех или иных активов. В результате вкладчик может не заработать столько, сколько ожидал, и даже потерять некоторую часть своих денег. Это суть инвестиционного риска, который желательно минимизировать. Для этого нужно присутствовать на нескольких рынках одновременно, а не вкладывать деньги только в один фонд или в один тип актива.

Создание и покупка готового бизнеса

Сюда можно отнести как покупку или инвестирование в уже действующее предприятие, так и создание собственного бизнеса с нуля. Учитывая, что по статистике почти 90% новых предприятий имеют начальную убыточность продолжительностью более 20 месяцев и высокий риск закрытия из-за конкуренции или неправильного составленного плана финансового развития, выгодно вложить в уже готовый бизнес. Для этого существуют разные варианты, от получения доли владения до покупки франшизы. Вкладывая в уже работающий бизнес, инвестор может просчитать риски и оценить его прибыльность, которая в среднем составляет от 5 до 50% и более в зависимости от доли участия.

Долгое время лидирующую позицию по доходности инвестирования в России занимал строительный сектор – отрасль, в которую ежегодно вкладываются огромные суммы. В некоторых случаях эффективность достигает 56% в месяц. На втором месте – сельское и лесное хозяйство, рыболовство, а также услуги, связанные с этой деятельностью. Здесь доход составляет около 6,2% в месяц.

Однако выгодную нишу в бизнесе занять нелегко. Для этого необходимо вложить большие суммы на развитие в долгосрочной перспективе. Еще всегда присутствует риск потери вложений из-за банкротства предприятия, проблем с поставками товара из-за рубежа, повышения процентной ставки ЦБ РФ по кредитам для бизнеса.

Для инвесторов с миллионом рублей оптимальный вариант – инвестировать в активы и с низкими, и с высокими рисками, чтобы получать прибыль в краткосрочной и долгосрочной перспективе. Прежде чем инвестировать такую крупную сумму в бизнес, вкладчику нужно внимательно изучить правовую сторону вопроса и составить бизнес-план, который позволит взглянуть на проект со стороны, проанализировать его сильные и слабые стороны, оценить возможные финансовые риски.

Диверсификация рисков

Это комплекс мер, направленных на минимизацию воздействия одной инвестиции на весь капитал. Другими словами, инвестор распределяет свои активы в разных секторах экономики, выбирает разные типы активов и финансовых инструментов, чтобы в случае убытка от одного вложения перекрыть его прибылью от другого.

Диверсификация рисков должна начинаться с разделения инвестиций на краткосрочные и долгосрочные, а также на низко- и высокорисковые. Инвестор должен сначала подумать о размещении части своих средств на процентных сберегательных счетах или срочных депозитах. Это не быстрая прибыль, но она имеет большое значение – последовательное преумножение сбережений. Безопасные долгосрочные инвестиции — в государственные облигации и в паевые инвестиционные фонды. Не имея большого опыта инвестирования, стоит вкладывать в более стабильные активы, а не в корпоративные акции – они приносят быструю прибыль, но сопряжены с большим риском.

Вложить миллион рублей — хорошая возможность приумножить личный капитал, выбрав подходящий финансовый инструмент для инвестирования. При этом важно учитывать риски и диверсифицировать их, используя советы специалистов в сфере инвестиций.